Przełom

lata i jesieni to okres okryty złą sławą z racji występowania

cyklicznych spadków na giełdzie. Schyłek słonecznej kanikuły obfituje w

dawkę adrenaliny, której nadmiar zaserwował zwłaszcza ubiegły rok.

Mając na uwadze obecny poziom notowań po półrocznej fali wzrostowej

istnieje spora szansa na kolejną porcję wrażeń, niekoniecznie

pozotywnych. Co zatem mówią historyczne notowania podczas tych dwóch

miesięcy?

Wedle coraz powszechniejszych ocen

rynki czeka zasłużona korekta, gdyż nadmiernie zapędzono się w radości

z ożywienia gospodarczego , które nawet nie wychynęło zza winkla.

Wskaźnik WIG20 zyskując przez pół roku 80 proc. od lutowych dołków

dokonał tego wyczynu po raz pierwszy od przełomu 1999/2000 r. Szeroki

indeks WIG nawet zdołał podwoić swoją wartość, niwelując niemal połowę

całej dwuletniej fali bessy. Jednak tak jak w sporcie, tak i na

giełdach nie da się biec maratonu w tempie sprintu.

Nastroje

giełdowe wychyliły się tego lata ze skrajnie pesymistycznych do

hurraoptymistycznych. Niemały w tym udział globalnych kreatorów

sentymentu czyli czołowych banków inwestycyjnych, ugrywających wielkie

stawki na własnych rekomendacjach. Przeprowadzana w USA regularna

ankieta wśród inwestorów indywidualnych (autorstwa AAII) pokazała

niedawno bliską euforii przewagę oczekujących dalszych zwyżek nad

sceptykami. W odczycie sprzed dwóch tygodni 51 proc. uczestników

prezentowało wzrostowe nastawienie w horyzoncie półrocznym, natomiast

zaledwie 33 typowało spadki (pozostałe 16 proc. z podejściem

neutralnym). Kilka dni temu jednak szala przechyliła się na stronę

niedźwiedzi, których jest już 48 proc. przy ledwie 34 proc. byków.

Komentatorzy

nie ignorują tak gwałtownej zmiany, podpierając swoje obawy

historycznymi przykładami. Na początku 2007 r. tąpnięcie sentymentu

bezpośrednio poprzedziło spadkową korektę, a kilka miesięcy później w

październiku trafnie zwiastowało wyprzedaż po mozolnie wymęczonych

szczytach hossy. Ten wzór zachowania powielił się również w maju 2008,

nie dając nadziei na trwałe zatrzymanie bessy. Obecnie indeks

S&P500 złowieszczo faluje tuż powyżej granicy 1000 pkt, a

kilkumiesięczny zwyżkujący klin coraz mocniej straszy możliwym rajdem

cen w dół. Zawahanie, brak nowej gotówki i realistyczne zejście na

ziemię są w stanie powiększyć zakres potencjalnej fali wyprzedaży.

Według

spostrzeżenia analityka Nicka Calvasa z MF Global Research, jedynie w

latach 1970 i 1982 ponad 4-procentowe zwyżki S&P500 w sierpniu

doczekały się kontynuacji we wrześniu. Oznacza to wymowną serię 26 lat

z rzędu nietrafionych inwestycji dokonanych na koniec sierpnia z

horyzontem miesięcznym, pod warunkiem zaistnienia zauważalnych wzrostów

w sierpniu. W minionym miesiącu S&P500 zyskał 3,4 proc.

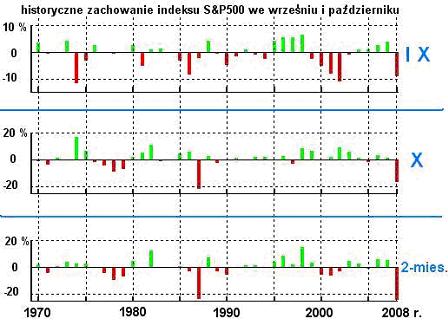

Spójrzmy

na zachowanie tego czołowego światowego wskaźnika na przestrzeni niemal

czterech dekad, tzn. począwszy od 1970 r. Poniższy piętrowy wykres

zawiera kolejno: miesięczne stopy zwrotu we wrześniu i w październiku

oraz łączną stopę zwrotu: koniec sierpnia - koniec października.

Miesięczne stopy zwrotu z S&P500 na przełomie lata i jesieni (źródło: opracowanie własne na podstawie danych portalu Yahoo).

Widać,

że wejście w akcje u schyłku wakacji na ogół nie jest dobrym pomysłem.

Analizując ostatnie 39 lat, przeciętna miesięczna strata za wrzesień

wynosi 1 proc., w październiku zysk wynosi 0,5 proc., a za oba miesiące

łącznie tracimy 0,5 proc. Nie są to jakieś dotkliwe wyniki, jednak

mniej przyjemne wnioski płyną z uwzględnienia asymetrii zwrotów

ujemnych i dodatnich. Uśredniony wynik z 22 zniżkowych stóp

wrześniowych to strata 3,95 proc., podczas gdy przeciętny wzrost z

pozostałych 17 dodatnich odczytów to ledwie 2,8 proc. Za październik

oba rezultaty praktycznie się niwelują, gdyż średnio 4,5-proc. straty

rekompensowane są takimi samymi zyskami. Większa dramaturgia spadków

widoczna jest w odczytach skrajnych: długie czerwone słupki pokazują

miesięczne straty nawet między 10 a 20 proc. (IX 1974, X 1997, IX 2002,

X 2008), natomiast zyski są jednocyfrowe za wyjątkiem października 1974.

Niespecjalnie

budujące rezultaty daje analiza zachowania naszego rodzimego wskaźnika

WIG począwszy od 1992 r. Jego przeciętna wrześniowa strata za wszystkie

lata 1992-2008 wynosi 1,85 proc., w październiku zniżkuje kosmetyczne

0,15 proc. Uśrednienie po samych wynikach ujemnych daje 8 proc. spadku

we wrześniu oraz 11,95 proc. strat za październik. Dla samych wyników

pozytywnych zyski wyniosły odpowiednio 5,05 i 8,1 proc.

Reasumując,

istnieje niemała szansa rozpoczęcia inwestycji po niższych cenach niż

obecnie. Spadkowy scenariusz obecnej jesieni staje się tym bardziej

możliwy, jeśli uwzględnić zbyt mocno wyśrubowane ceny na tle bieżącej

fazy cyklu gospodarczego. To samo dotyczy napompowanych notowań

niektórych surowców przemysłowych. Mając na uwadze doświadczenia

ostatnich 2-3 lat, dla własnego komfortu finansowego nie należy się dać

omamić ewentualnej jesiennej inwazji reklamowych nagonek na agresywne

produkty inwestycyjne.